Earning calender 1 - 7월 4주차 실적

본격적으로 실적 시즌이 다가오고 있다. 7월 4주는 아마 핵심 기업들의 실적 발표가 잔뜩 들어있는 주가 아닌가 싶다.

내가 보유하고 있는 주식들의 상당수도 다음 주에 실적을 발표하기 때문에 긴장되면서 기대되는 주이기도 하다.

미국 주식에서 어닝은 굉장히 중요한 지표이다. 영향력이 있는 주식들 중에서 어떤 기업들이 실적을 발표하는지 살펴보자.

목차

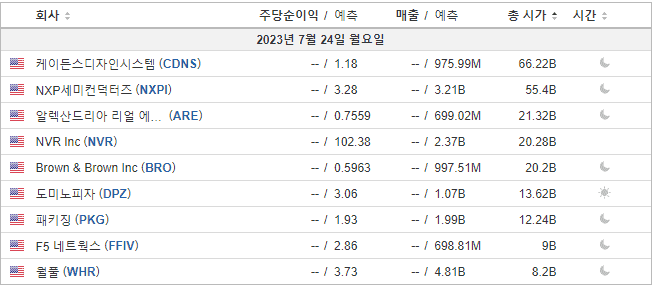

7월 24일 월요일

7월 24일에 발표되는 어닝을 한눈에 보면 이렇다. 인베스팅닷컴에서 중요도 3개짜리만 추려서 표시한 것이다.

내가 투자하고 있거나, 해본 경험이 있는 기업은 없다. 각 기업에 대해 간단하게 소개해보겠다.

- CDNS는 반도체 디자인 플랫폼 회사이다. 흑자 기업이며, 2008년부터 지금까지 우상향한 기업이기도 하다.

- NXPI는 이름에서 알 수 있듯 역시 반도체 기업이다. 필립스에서 분사된 기업이라고 하며, 비메모리 반도체에 종사한다.

- ARE는 리츠이다. 4%대의 높은 배당을 제공하고 있으며, 주가 흐름도 대체로 우상향을 그리고 있다.

- BRO는 보험 중개 회사이다. 역사도 깊은 편이며, 2008년 이후 주가도 우상향하고 있다.

- DPZ는 우리가 아는 그 도미노 피자가 맞다. 경기방어주이며 꾸준히 우상향하고 있다.

- PKG는 패키징이라는 이름에 걸맞게 컨테이너 보드 및 골판지 포장 제품을 만드는 회사이다. 배당률도 3.6%나 된다.

- FFIV는 어플리케이션 전달 네트워킹용 제품을 제공하는 기업이다. 주가는 변동이 큰 편이다.

- WHR은 가전제품 제조 및 판매업체이다. 주가의 변동이 큰 편이지만 우상향하고 있고, 배당률도 4.68%나 된다.

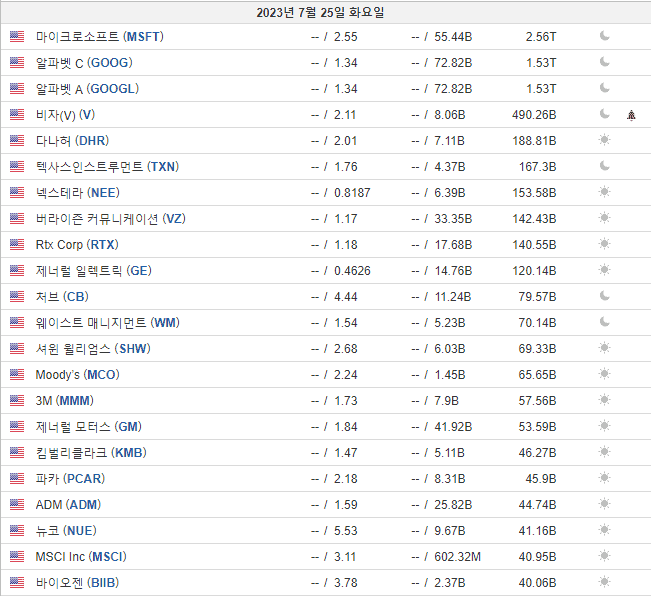

7월 25일 화요일

24일은 한 주의 첫 날이라 기업이 별로 없지만, 25일부터 아주 박이 터지기 시작한다.

대기업, 유명한 기업들이 곳곳에서 보인다. 이날 발표하는 시가총액 합도 어마어마한 수준이다.

- MSFT는 마이크로소프트. 최근에 여러 호재가 겹치면서 갭상승도 했다. 이번 실적과 가이던스가 받쳐준다면 앞으로의 전망이 밝을 듯 하다.

- GOOG은 구글. 신고가를 달리는 애플과 마소와 다르게 구글은 아직도 전고점을 탈환하지 못했다. 이번 실적에서 목표와 계획을 정립해주면 좋을 듯.

- V는 비자. 어닝 비트를 놓친적이 거의 없는 주식이며 업계(결제 서비스) 특성상 별로 걱정되지는 않는다. 가이던스가 중요하겠지.

- DHR은 다나허. 의료 제품/서비스 관련 기업이다. 예전에 알아본 적이 있었는데, 최근에 너무 많이 오른 것을 보고 매수를 포기했었다.

- TXN은 반도체 기업이다. 반도체 관련 기업이 참 많다는 생각이 든다. 주가 추이는 업계와 비슷한 우상향이고, 배당률도 2.7% 정도이다.

- NEE은 에너지 기업이다. 전력 발전 관련이라 필수 섹터이다보니 주가도 꾸준히 우상향하고 있다. 배당률은 2.46%이다.

- VZ은 통신 기업이다. 통신 섹터는 배당으로 유명한데, 주가는 미래지향적이지는 않은 편이다. 배당률은 무려 7.7%이다.

- RTX는 항공우주 및 방산 관련 기업이다. 섹터 특성상 전쟁과 같은 사건의 영향을 많이 받아 주가는 들쭉날쭉이다. 배당률은 2.45%정도.

- GE는 에디슨이 설립한 것으로 유명한 제너럴 일렉트릭이다. 글로벌 인프라 기업이며, 주가는 장기변동성이 아주 큰 편.

- CB는 보험상품을 제공하는 글로벌 업체이다. 주가는 아주 예쁜 우상향 그래프를 그리고 있고, 배당률은 1.72%이다.

- WM은 폐기물 처리 1위 기업이다. 섹터 특성상 수요가 명확하고, 2013년 이후로 우상향하고 있다. 배당률은 1.62%이다.

- SHW는 페인트와 코팅 관련 기업이다. 배당 귀족주로도 유명하며 역사가 매우 깊다. 주가도 우상향하고 있는 편이다.

- MCO는 국제신용평가사이다. 나는 대충 S&P 친구 정도로 이해했다. 주가는 굴곡이 있긴 하지만 우상향하고 있다.

- MMM은 3M. 각종 산업용 제품들을 제조/판매하고 있다. 역사도 깊고 안정적인 회사이며 배당도 잘 주지만 최근 5년간 우하향하고 있다.

- GM은 제너럴모터스. 유명한 자동차 회사이다. 주가는 별로 재미없는 편이라고 생각한다.

- KMB는 크리넥스로 유명하며 각종 화장지 및 위생용품 회사이다. 꾸준히 우상향하고 있고 배당률도 3.44%로 높다.

- PCAR은 세계 최대 트럭 메이커 업체이다. 주가는 변동성이 강하지만 우상향하고 있다. 배당도 1.23% 준다.

- ADM은 메이저 식품/곡물 관련 업체이다. 변동성이 심하긴 하지만 우상향하고 있다. 역사도 깊고 배당친화적이다. 배당률은 2.19%이다.

- NUE은 대형 철강 기업이다. 섹터 특성상 사이클이 긴 편이다. 최근 5년간은 고성장하고 있다.

- MSCI는 금융 기업이며, MSCI 지수로도 유명하다. 주가는 안정적인 우상향이다.

- BIIB는 생명공학 회사이다. 바이오 기업을 처음 보는 것 같다. 섹터 특성상 변동성이 아주 강하다.

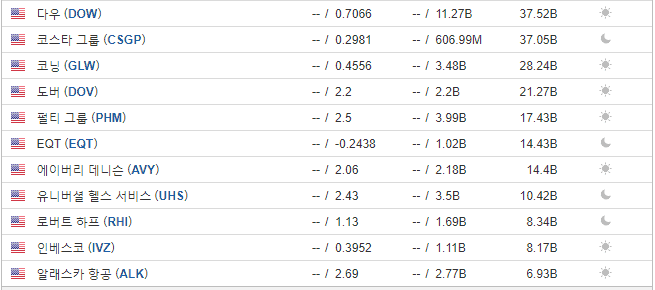

- DOW는 화학공업 회사이다. 다우존스 30에 포함되어 있긴 하지만 지수 관리와는 관련이 없는 다른 기업이다. 주가는 DD(듀폰)을 참고하는게 좋을듯.

- CSGP는 부동산 분석 관련 기업이다. 주가는 우상향하긴 했지만 최근 급성장한 감이 없지않아 있다.

- GLW는 역사가 아주아주 깊은 유리 제조 기업이다. 주가 자체는 별 재미는 없는 듯 하고, 배당률은 3.37%로 높다.

- DOV는 산업용 제품 제조업체이다. 주가가 나름 안정적으로 우상향하고 있다.

- PHM은 주택 건설 회사이다. 2008년에 급락한 경험이 있고, 현재는 다시 신고가를 달리고 있다.

- EQT는 탄화수소 탐사 및 파이프라인 운송에 종사하고 있다. 주가 변동이 아주 심한 편이다.

- AVY는 라벨링 및 포장 관련 기업이다. 주가는 2013년까지는 횡보만 하다가, 이후 현재까지는 우상향하고 있다. 배당도 1.82% 준다.

- UHS는 병원 및 의료 서비스 기업이다. 전체적으로 우상향하고 있기는 하지만 2015년부터 큰 폭으로 횡보중이다.

- RHI는 글로벌 인사 컨설팅 기업이다. 주가의 변동성이 크긴 하지만, 우상향하고 있으며 배당률도 2.44%로 양호하다.

- IVZ는 인베스코. 각종 ETF로 유명한 그 기업이 맞다. 주가는 위아래로 크게 유동치는 편이니, ETF나 매수하는게 좋을 것 같다.

- ALK는 이름 그대로 항공사이다. 미국에서는 AAL 다음으로 시가총액이 크다. 아마 앞선 세 항공사처럼 실적이 좋지 않을까 싶다.

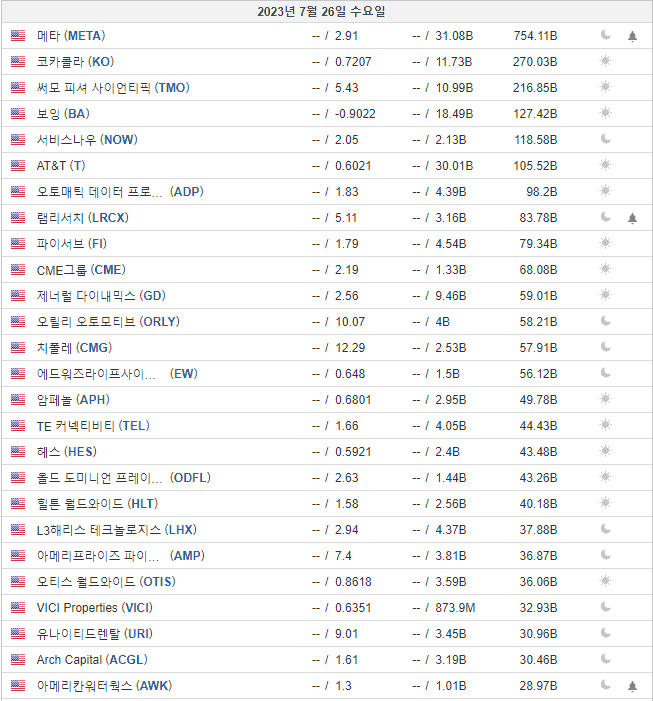

7월 26일 수요일

수요일을 시작으로 실적이 쏟아진다. 중요도 3개만 추린 것인데도 이렇게 많다니…

- META는 (구) 페이스북이다. 2022년에 잔뜩 꼬라박은 주가를 2023년에 훌륭하게 복구해나가고 있다. 그만큼 실적과 가이던스는 중요할듯.

- KO는 코카콜라. 얘네도 실적 미스를 한 적이 딱히 없는데다 경기 방어주인만큼 별 생각은 없다.

- TMO는 생명공학 장비/소모품 회사이다. 2012년부터 급성장하여 현재까지 주가가 10배 정도 뛰었다.

- BA는 보잉. 비행기 만드는 회사이다. 펜데믹 때의 폭락을 어느정도 회복하고 다시 우상향 하는 것으로 보인다.

- NOW는 클라우드 컴퓨팅 관련 기업이다. PER이 높은 편이지만 주가는 우상향하고 있다. 꾸준한 성장을 예측하는 것 같다.

- T는 배당으로 유명했던 통신주이다. 배당률은 7.52%로 아주 높지만, 주가는 박살난 모습이다.

- ADP는 인적 자원 관리 소프트웨어 기업이다. 닷컴 버블 이후로 안정적으로 우상향하고 있고, 배당률도 2.1%이다.

- LRCX는 ASML에 이은 반도체 장비 2위 기업이다. 2018년 이후 급성장한 모습을 보이고 있다. 예전에 투자한 적 있다.

- FI는 금융 서비스 관련 기업이다. 펜데믹을 제외하면 주가가 가속되면서 우상향하고 있다.

- CME는 파생상품 거래소이다. 주가는 2008년 이후로는 우상향이다. 배당도 2.32% 준다.

- GD는 군수산업체이다. 섹터 특성상 세계 상황에 영향을 많이 받지만, 꽤 안정적으로 우상향하고 있다. 배당도 2.45% 지급한다.

- ORLY는 자동차 관련 장비/소모품/악세사리 등을 제공하는 기업이다. 2017년을 제외하면 급격하게 우상향 중이다.

- CMG는 멕시코풍 패스트푸드 체인점이다. 등락이 있는 편이긴 하지만 전체적으로 우상향하고 있다.

- EW는 주로 인공심장에 관련된 의료 기술 회사이다. 21~22년에 거품이 끼긴 했지만 안정적으로 우상향 중이다.

- APH는 광섬유, 케이블 등 연결에 관련한 기업이다. 주가는 예쁘게 우상향하고 있다.

- TEL은 커넥터와 센서 설계/제조 기업이다. 등락이 있는 편이지만 전체적인 개형은 우상향이다.

- HES는 원유 관련 에너지 기업이다. 섹터 특성상 주가 변동이 상당히 심하다. 원유 섹터는 개인적으로 투자재미는 가장 있었던 것 같다.

- ODFL은 화물 운송 기업이다. 최근 7년만에 주가가 10배 뛰었을 정도로 급성장중이다. 현재 신고가다.

- HLT는 유명한 호텔이다. 전체적으로 우상향 중이며, 펜데믹을 극복하고 신고가에 근접하는 중이다.

- LHX는 주로 통신.제어.국방에 관련한 정보 기술 기업이다. 주가는 우상향하고 있고, 현재는 조정을 받는 구간으로 보인다.

- AMP는 금융 서비스 기업이다. 주가는 굴곡있는 우상향으로, 현재 신고가를 달성중이다.

- OTIS는 세계 1위 엘리베이터 회사이다. 역사가 매우 깊으며, 비교적 최근에 재상장되었다.

- VICI는 리츠 주식이다. 상장 및 창립이 매우 최근이다(16~17). 주가는 우상향하고 있다.

- URI는 산업 전반에 관한 장비 임대 기업이다. 주가는 변동성이 크며, 펜데믹 이후 급성장하여 신고가를 달성했다.

- ACGL은 보험/모기지 보험 주식이다. 우상향하고 있으며 2022년 9월부터 주가가 급상승했다.

- AWK는 물 유틸리티에 관련한 주식이다. 나도 꾸준히 모으고 있으며 성장은 더딘 편이지만 안정적으로 우상향하고 있다.

좀 더 남았긴 한데 이베이를 제외하고는 딱히 모르는 기업인데다 너무 많아서 여기까지 정리하겠다.

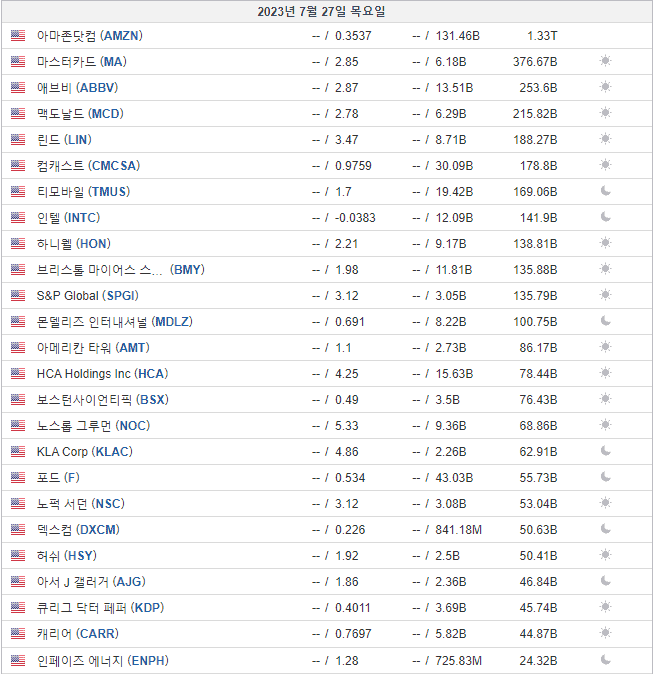

7월 27일 목요일

목요일도 역시나 실적 발표 기업이 상당히 많은데, 캐리어 밑으로는 자르고, 내가 투자중인 ENPH만 붙였다.

- AMZN은 아마존. 무려 시총 4위 유통 1위 기업. 매출은 계속해서 늘고 있지만 2022년부터 실적이 개박살났다. 앞으로의 방향이 중요할듯.

- MA는 마스터카드. 비자에 이은 결제 서비스 2위 기업. 얘네도 딱히 실적을 망친적이 없어서 별 생각이 없다.

- ABBV는 생체의약품 기업이다. 의약품 섹터 치고는 되게 안정적으로 우상향하고 있다. 배당도 4.12%나 준다.

- MCD는 맥도날드. 햄버거 이외에도 부동산도 열심히 굴리는 기업이다. 아주 예쁜 우상향에 배당도 2.06%나 준다.

- LIN은 산업용 가스 기업이다. 주가는 안정적으로 우상향하고 있다.

- CMCSA는 컴캐스트. 케이블 TV/방송 회사이다. 21년에 고점을 찍고 하락하다가 22년 9월부터 회복중이다. 배당률은 2.7%이다.

- TMUS는 무선 네트워크 회사이다. 2008년 이후 나름 안정적으로 우상향하고 있다.

- INTC은 인텔. 컴퓨터 반도체에 대해서 잘 모르긴 하지만 일단 인텔은 주식으로써는 별로인 듯 하다. 작년 말에 기가막히게 꼬라박았다.

- HON은 다양한 산업에 종사하는 기업이다. 예전에 매수를 고민한적이 있을 정도로 안정적으로 우상향하고 있다. 배당률도 1.98%이다.

- BMY는 제약회사이다. 제약회사다운 어질어질한 무빙을 보여준다. 배당률은 3.53%로 높다.

- SPGI는 S&P로 유명한 걔네가 맞다. 주가는 가속화된 우상향 그래프이다.

- MDLZ는 제과업체이다. 더디지만 굉장히 안정적으로 우상향하고 있다. 배당률도 2.08%이다.

- AMT는 통신 및 방송과 관련한 부동산 주식이다. 우상향하다가 최근까지 조정을 강하게 받고 있다. 배당률은 3.4%로 높다.

- HCA는 의료시설 관련 기업이다. 큼직한 하락이 몇 번 보이지만 대체로 우상향하고 있다.

- BSX는 의료제품 생산 판매 기업이다. 2000년대의 급격한 하락은 상당히 무섭지만 2012년 이후로는 곧잘 우상향 중이다.

- NOC는 세계 1위 방산업체이다. 섹터 1위 답게 나름 안정적으로 우상향한다. 배당률은 1.65%이다.

- KLAC는 반도체 및 나노산업 관련 기업이다. 펜데믹 이후 주가 상승세가 아주아주 높다.

- F는 유명한 자동차 회사 포드이다. 주가는 역시 우상향이 아니지만 GM보다는 재미있는 듯 하다. 1주 가격도 낮아 투자하기 편하다.

- NSC는 철도 관련주이다. 대체로 우상향 개형이며, 최근에는 조정 후 회복 단계에 있다. 배당도 2.32% 지급한다.

- DXCM은 당뇨병 관리에 주력하는 회사이다. 의료 섹터 답게 변동이 큰 편이다.

- HSY는 흔히 생각하는 그 허쉬 초콜릿이 맞다. 처음 발견하고 놀랐던 기억이 있다. 초콜릿 회사 치고 성장률이 어마무시하다. 배당률은 1.68%이다.

- AJG는 보험 중개 및 위험 관리 서비스 기업이다. 주가는 2010년대 초까지는 별 재미가 없다가 이후 빠른 속도로 우상향하고 있다.

- KDP는 닥터페퍼로 유명한 회사이다. 그 외에도 세븐업, 에비앙, 커피 등 다양하게 팔고 있다. 나름 잘 우상향 하는중. 배당률도 2.46%이다.

- CARR는 에어컨으로 유명한 회사이다. 역사는 깊지만 분리되면서 20년도에 단독상장했다. 펜데믹 시기여서 그런지 상장가에 비해 많이 올랐다.

- ENPH는 내가 보유하고 있기도 한 태양광 기업이다. 섹터 특성상 변동이 큰 편이고, 이번 실적이 상당히 중요할 것이라 보고 있다.

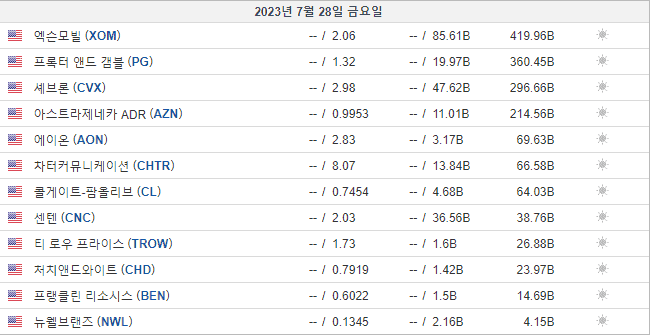

7월 28일 금요일

드디어 마지막 날이다. 추리고 또 추렸는데도 이렇게 많을 줄이야. 정말 변동이 심할 것 같은 다음 주다.

- XOM은 대표적인 정유주로 섹터 특성상 변동성이 아주 심하다. 펜데믹 이후에는 신고가를 달성했다. 배당률은 3.50%이다.

- PG는 소비재를 판매하는 대표적인 경기방어주다. 더디지만 꾸준히 우상향한다는 장점이 있다. 배당률도 2.46%이다.

- CVX도 대표적인 정유주로 XOM과 움직임이 크게 다르지 않다. 마찬가지로 22년 말에 신고가를 달성했으며, 배당률은 3.81%이다.

- AZN는 코로나 백신으로 유명한 제약회사이다. 2015년부터 꾸준히 우상향하고 있으며, 배당률도 2.09%이다.

- AON은 보험 중개사이다. 가속화된 우상향 그래프를 그리고 있다.

- CHTR는 통신 및 대중매체 기업이다. 21년 신고가 이후로 계속 우하향하고 있고, 현재는 고점 대비 절반을 조금 넘는 수준이다.

- CL은 위생용품 생산 및 배급 관련 기업이다. 역사가 상당히 오래되었으며, 주가도 더디지만 안정적으로 우상향한다. 배당률도 2.49%이다.

- CNC는 건강관리 기업이다. 주가는 등락폭이 있는 편이고, 현재는 조정을 받고 있다.

- TROW는 금융 서비스 기업이다. 배당귀족주이기도 하며, 펜데믹 시기 거품이 낀 주가가 조정을 받고 다시 회복 중에 있다. 배당률은 4.09%이다.

- CHD는 퍼스널 케어, 가정 및 특수 소비재 기업이다. 소비재 섹터임을 고려했을 때 성장률이 매우 높은 편이며, 우상향하고 있다.

- BEN은 투자금융 회사이다. 주가의 움직임이 아주 괴랄하다. 배당률은 4.09%로 높다.

- NWL은 생활용품 회사이다. 주가는 변동성이 강한데, 1990년과 현재 주가가 같다… 배당률은 2.8%로 양호한 편이다.

드디어 7월 4주차 실적발표 기업을 간략하게 다 정리했다.

기업이 너무 많아서 굉장히 힘들었지만, 그 과정에서 새롭게 알게된 주식들도 많아서 유익한 시간이었다.

다음 주에 내가 보유하고 있는 주식들을 포함하여 여러 기업들이 좋은 실적을 발표하여 상승했으면 좋겠다.

기업이 너무 많아서 굉장히 힘들었지만, 그 과정에서 새롭게 알게된 주식들도 많아서 유익한 시간이었다.

다음 주에 내가 보유하고 있는 주식들을 포함하여 여러 기업들이 좋은 실적을 발표하여 상승했으면 좋겠다.